México recoge los frutos de una moneda fuerte y mira a EE UU atento a una posible caída

El peso mexicano se ha apreciado un 26% contra el dólar desde abril de 2020, cuando tocó una cotización máxima histórica de $24.85, según datos del Banco de México. Hoy, un dólar cuesta $19.00 pesos. El impulso es multifactorial: el banco central ha subido tasas a un nivel muy atractivo para los capitales extranjeros, la entrada de divisas por exportaciones, el turismo, así como en remesas de connacionales en el exterior ha incrementado y la inversión extranjera directa (IED) también ha ido en aumento, derivado de una tendencia global por trasladar fábricas de empresas estadounidenses de Asia a México.

Las apuestas en su contra se han acumulado y se ha pronosticado su debilidad, pero el peso mexicano se mantiene estable en medio de grandes caídas de las bolsas a nivel global. Su desempeño tiene que ver con las políticas macroeconómicas del Gobierno.

En tanto, el índice dólar de Bloomberg (bbdxy) se coloca alrededor de los mil 243.34 puntos, con un descenso de 0.14 por ciento.

En ventanillas bancarias, el precio del billete verde es de 19.06 pesos cada uno, según datos de Citibanamex.

En el mercado de dinero, el rendimiento del bono a 10 años para Estados Unidos es de 3.65 por ciento, mientras que el bono a 10 años en México se mantiene en un nivel de 9.41 por ciento.

Se deprecia el peso 1.91% ante caídas en las bolsas europeas

Las alertas se encendieron en Europa por el temor a que la entidad financiera suiza, Credit Suisse, se convierta en el Silicon Valley europeo, por lo que arrastra a las pérdidas al sector bancario en las Bolsas, y provoca aversión al riesgo en los mercados cambiarios y accionarios americanos.

Los problemas de Credit Suisse vuelven a saltar como hace unos meses, a la sombra de Silicon Valley Bank, pues el precio de sus acciones se derrumban, cercanos por momentos al 10 por ciento, y que lo siguen otros bancos europeos como BNP Paribas, Société Générale, Commezbank.

Ante este escenario de riesgo, los inversionistas se vuelven a replegar del riesgo y mercados emergentes, como el mexicano, se vuelven a ver afectados.

En la apertura de mercados americanos, el peso mexicano se deprecia 1.91 por ciento, equivalente a 35.43 centavos, frente a la divisa estadunidense, para operar en alrededor de 18.9423 unidades por dólar.

Contagio bancario

La cuenta atrás para la reunión del Banco Central Europeo (BCE) de mañana jueves, en donde se empieza a prever que no moverá las tasas de interés, reduce los movimientos en el mercado de divisas. El dólar, a través del índice DXY, que mide el comportamiento de la divisa estadounidense frente a una canasta de seis monedas internacionales, se aprecia 1.17 por ciento, a 104.418 unidades.

Entre los mercados retumba el anuncio del mayor accionista de Credit Suisse, el Banco Nacional Saudí, de que no prestará más ayuda financiera, en forma de nuevos aumentos de participación o de suscripciones de eventuales ampliaciones de capital, dispara las alertas sobre el grupo suizo.

Para los agentes económicos, la pérdida de confianza en el sector bancario es muy virulenta, de ahí que la Bolsa Suiza se derrumba más de 20 por ciento.

Wall Street regresa a los números rojos. El S&P 500 retrocede 1.90 por ciento; el Nasdaq cede 1.46 por ciento y el Dow Jones pierde 1.90 por ciento.

La jornada pone freno el correctivo acumulado por el precio del petróleo desde el estallido de las alertas financieras. El barril de Brent, de referencia en Europa, se desinfló ayer hasta los 77 dólares, cerca de un 10 por ciento, por debajo de los máximos de la semana pasada. En la sesión de hoy activa el rebote y recupera por momentos los 78 dólares con el aliento de unos datos macro más alentadores en China. El barril tipo West Texas, de referencia en Estados Unidos, rebota hasta los 72 dólares.

El desplome del precio de las acciones de Credit Suisse ha exacerbado los temores entre los inversionistas ya asustados por el colapso de SVB. Infografía Graphic News.

¿Cierres de bancos en EU afectarán a México?

Sobre los temores de si los problemas bancarios en EU impactarán a otros mercados, “no se espera un efecto contagio hacia el sistema bancario de México”.

La principal razón por la que no se esperan problemas en la banca mexicana tras el desplome de Silicon Valley Bank es debido a que “la regulación es más estricta” y que por esa razón también se evitó un “contagio” durante la crisis financiera de Estados Unidos en 2008.

Apenas el lunes y como una medida ‘de prevención’, el Gobierno de Reino Unido autorizó a HSBC comprar la filial de Silicon Valley Bank en ese país, transacción por la que pagó una libra.

Además en el mercado de dinero, el rendimiento del Mbono a 10 años en México se ubicó en una tasa de 9.35 por ciento, mientras que en Estados Unidos, el rendimiento del bono a 10 años alcanza un nivel de 3.45 por ciento.

En un comunicado, la Comisión Nacional Bancaria y de Valores explicó que el sistema bancario que opera en México, tiene niveles significativamente altos en su Coeficiente de Cobertura de Liquidez (CCL), con un promedio de más de 235 por ciento.

“En México la estructura de captación de los bancos muestra una apropiada diversificación respecto a sectores económicos atendidos, así como una base muy sólida de depositantes minoristas, lo que la hace diametralmente opuesta al portafolio de depósitos de SVB. Por lo anterior, difícilmente las causas de quiebra de SVB se replicarían en México”:Comisión Nacional Bancaria y de Valores.

Bancos “exprimen” a mexicanos, el “uso” de la inflación

Bueno, si una crisis tan grande como la de SVB no muestra problema significativo para México como lo explicó la Comisión Nacional Bancaria y de Valores en su comunicado, entonces ¿A que se debe ese “blindaje” mexicano?.

A ver, hay una “inflación” al mismo tiempo que hay una moneda fuerte, y si usted es de ese altísimo porcentaje de personas que no dejó de trabajar aún con la pandemia, ¿Como se explica usted que ahora las mismas cosas estén más caras?.

En medios convencionales nos dicen que a raíz de la pandemia hubo “menos producción”, ¿Como es eso posible?, ¿Cuantas personas conoce usted que dejaron de trabajar/producir durante por lo menos 6 meses para afirmar semejante “maroma”?.

La respuesta es: nadie, nadie de un 90% de la población en México dejó de trabajar/producir. Si usted escuchó a su abuelo, tío, maestro familiar, o conocido expresar la frase: “Esque llevan años exprimiendonos“, podría no estar muy alejada de la realidad.

Desde 2016 diferentes medios llevan publicando como los bancos mexicanos tienen una estrategia para exprimir a sus usuarios, mediante el alto costo de las comisiones mensuales y/o anuales.

De acuerdo con la publicación de la revista Proceso del 2017, apellidos como: Slim, Azcárraga, Baillères, Larrea, Garza Sada, Aramburuzabala, Beckmann, Quintana, Servitje, Hank, Ramírez Magaña y Chedraui, forman parte del llamado G-7, las siete instituciones crediticias que controlan la banca múltiple nacional.

Cuatro integrantes de la familia Azcárraga destacan como consejeros en cuatro bancos y por lo menos cinco tuvieron participación en Fomento Económico Mexicano (FEMSA) y la embotelladora de Coca Cola.

Es importante destacar que la banca múltiple en México está conformada por 48 instituciones crediticias, pero sólo el llamado G7, concentra ocho de cada 10 activos y nueve de cada 10 tarjetas de crédito.

El negocio del hambre

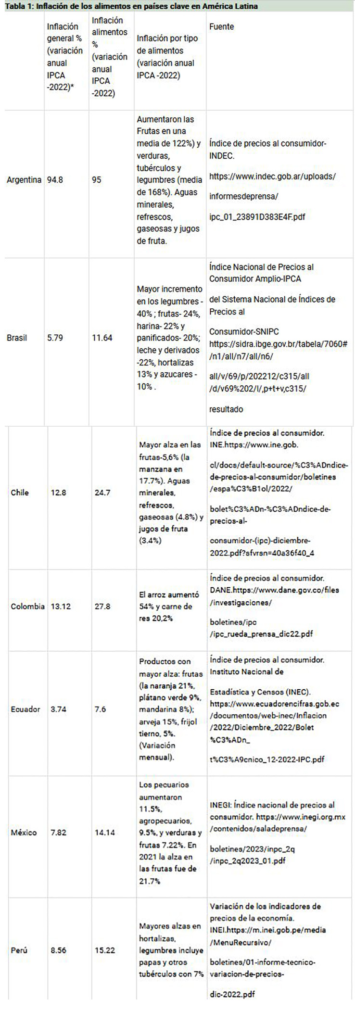

México junto con América Latina son la mayor región exportadora neta de alimentos del mundo pero 4 de cada 10 personas sufren inseguridad alimentaria grave o moderada, frente a 1 de cada 10 a nivel mundial.

El 8% de todas las personas hambrientas del planeta viven en la región (56 de 768 millones de personas), según la FAO,2022. La inflación alimentaria afecta, sobre todo, los ingresos de las familias más pobres en la región, que gastan una media de 40% de sus ingresos en alimentos y energía. Éste es un factor crucial que extrema la pobreza, la inseguridad alimentaria y el hambre. La pobreza extrema afecta a casi 82 millones de personas y 1 de cada 5 personas no puede permitirse una dieta sana, lo que la convierte en la región más cara del mundo para comer sano, agravando las ya profundas desigualdades sociales en México, del mundo y en cada país.

Mientras tanto, las empresas de fertilizantes, como Yara y Nutrien, y las de semillas y pesticidas, como Bayer y Basf, lograron más ganancias en julio de 2022 que en todo 2021. Empresas de semillas y pesticidas como Bayer/Monsanto (Alemania), Syngenta/ChemChina (China), Corteva (fusión de Dow, Dupont-EUA) y Basf (Alemania) duplicaron sus ganancias en los últimos cinco años.

A principios de los años 80, las empresas de semillas eran en su mayoría familiares y no dominaban ni el 1% del mercado mundial. Con el control de la propiedad intelectual sobre semillas y pesticidas y su absorción por parte de la industria química, cuatro corporaciones controlan la mitad de las semillas comerciales y el 62% del mercado de pesticidas del mundo desde 2020.

¿Acciones? El gobierno federal cancela todas sus cuentas en los bancos privados

Quizá no sea una consecuencia directa pero la SHCP ya tomó unas acciones importantes y que han pasado desapercibidas estos días.

A través de un comunicado, la Tesofe señaló este martes que la cancelación de las cuentas federales abiertas en la banca privada obedece a un reordenamiento, debido a que, a través de un análisis detectó que cuentas de este tipo presentaban una serie de inconsistencias.

“Banca parasitaria”

El pasado 5 de marzo del 2023, Elvira Concheiro, titular de la Tesofe, declaró que los 24 bancos privados que dan servicio a la Tesorería “jinetean” el dinero cuando menos dos días” y, además, “nos cobran por las operaciones más de lo que nos dan como intereses”.

La funcionaria fue más allá.

La Tesofe detalló que algunas estaban aperturadas desde hace varias décadas por administraciones pasadas; contaban con información de saldo inconsistente; se abrieron bajo el nombre de personas que ya no están en la función pública o presentaban errores de clasificación.

Calificó a la banca privada como “parasitaria”, porque está exprimiendo a su antojo los $3 billones, sí, (¡3 millones de millones)! que capta el gobierno por concepto de impuestos cada año.

Lamentó que la banca privada reportó en el 2022 ganancias superiores a los $200,000 millones de pesos a costa del sector gubernamental.

La CNBV reporta a finales del 2022 una cartera total de $5 billones; tiene 11,600 sucursales y opera 58,841 cajeros automáticos.

Prosigamos con la bomba de tiempo que estallará el próximo 31 de este mes.